Tầm quan trọng của việc nộp các báo cáo cho cơ quan thuế

Theo luật thuế Việt Nam, doanh nghiệp phải thực hiện nghĩa vụ tự khai báo và nộp các khoản thuế phát sinh cho cơ quan thuế vì vậy ngay từ khi bắt đầu nhận đăng ký kinh doanh, các chủ doanh nghiệp cần lưu ý thực hiện đầy đủ nghĩa vụ này. Bằng không doanh nghiệp sẽ phải đối mặt với những rủi ro như phạt chậm kê khai, phạt chậm nộp thuế, phạt quyết toán thuế....

Trong bài viết này

Vetabyte sẽ cùng các bạn tìm hiểu xem một doanh nghiệp vừa và nhỏ, theo quy định, sẽ phải nộp những báo cáo nào và các khoản thuế nào cho cơ quan quản lý thuế trực tiếp. Bài viết cũng chia sẻ các kinh nghiệm về kê khai, nộp thuế để

tránh bị phạt về nghĩa vụ kê khai hay chậm nộp thuế, nhờ vậy giảm chi phí phát sinh không đáng có cho doanh nghiệp.

Danh mục các báo cáo phải nộp

Các doanh nghiệp vừa và nhỏ, trong suốt quá trình hoạt động của mình cần phải nộp những báo cáo sau cho cơ quan quản lý thuế trực tiếp.

- Tờ khai thuế giá trị gia tăng (GTGT) - nộp hàng tháng hoặc hàng quý

- Tờ khai khấu trừ thuế thu nhập cá nhân (TNCN) - nộp hàng tháng hoặc hàng quý

- Bộ báo cáo tài chính (BCTC) - Nộp sau khi kết thúc năm tài chính

(*) Đây là danh sách cập nhật theo quy định mới nhất đến năm 2024. Nếu có những thay đổi, chúng tôi sẽ cập nhật thường xuyên trên website.

Trong các báo cáo trên thì bộ

báo cáo tài chính cuối năm là phức tạp nhất và bao gồm 4 báo cáo và các phụ lục kèm theo như sau:

- Tờ khai quyết toán thuế thu nhập doanh nghiệp

- Phụ lục tờ khai quyết toán thuế thu nhập doanh nghiệp

- Tờ khai quyết toán thuế thu nhập cá nhân

- Phụ lục 1 - Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu thuế lũy tiến từng phần

- Phụ lục 2 - Bảng kê chi tiết cá nhân thuộc diện tính thuế theo thuế suất toàn phần

- Phụ lục 3 - Bảng kê chi tiết giảm trừ gia cảnh

- Báo cáo tình hình tài chính

- Phụ lục 1 - Báo cáo kết quả hoạt động kinh doanh

- Phụ lục 2 - Báo cáo lưu chuyển tiền tệ

- Phụ lục 3 - Bảng cân đối tài khoản

- Thuyết minh báo cáo tài chính

Ngoài ra nếu quá trình lập và nộp các báo cáo có sai sót, doanh nghiệp có thể phải nộp thêm các báo cáo bổ sung hoặc điều chỉnh.

Quy trình nộp báo cáo

Tờ khai thuế giá trị gia tăng

Tờ khai thuế giá trị gia tăng là căn cứ để xác định số thuế GTGT phải nộp trong kỳ của doanh nghiệp. Có 2 phương pháp kê khai nộp thuế GTGT đó là:

- Phương pháp kê khai trực tiếp áp dụng cho các hộ doanh nghiệp, cá nhân kinh doanh không có đủ điều kiện thực hiện đầy đủ hóa đơn chứng từ và thường là có doanh thu thấp, dưới 1 tỷ/năm.

- Phương pháp kê khai khấu trừ, áp dụng cho các doanh nghiệp có doanh thu từ trên 1 tỷ/năm và có đầy đủ điều kiện để quản lý hóa đơn chứng từ.

Đối với phương pháp kê khai trực tiếp, cơ quan thuế sẽ xác định thuế số thuế GTGT phải nộp dựa trên doanh thu bán hàng và chủ doanh nghiệp

không được khấu trừ thuế GTGT trên hóa đơn mua hàng đầu vào.

Còn trong phương pháp kê khai khấu trừ, doanh nghiệp được kê khai đầy đủ các hóa đơn bán ra và hóa đơn mua vào. Tổng số thuế phải nộp sẽ bằng tổng số thuế GTGT trên các hóa đơn đầu ra - tổng số thuế GTGT trên các hóa đơn đầu vào.

Tờ khai thuế giá trị gia tăng phải nộp định kỳ theo tháng hoặc theo quý

Về quy trình

nộp tờ khai thuế giá trị gia tăng, doanh nghiệp sẽ nộp

hàng tháng hoặc

hàng quý dựa trên doanh thu năm gần nhất. Nếu doanh thu năm trước đạt

dưới 50 tỷ đồng thì doanh nghiệp có thể chọn phương án kê khai theo quý. Nếu doanh thu

trên 50 tỷ đồng thì doanh nghiệp bắt buộc phải chọn phương án kê khai hàng tháng.

Doanh nghiệp mới đăng ký hoạt động thì được chọn phương án kê khai theo quý và đến năm tiếp theo sẽ xác định xem doanh nghiệp đủ điều kiện kê khai theo phương án nào. (Điều 15 Thông tư số 151/2014/TT-BTC ngày 10/10/2014)

Lưu ý:Doanh nghiệp không có phát sinh hóa đơn mua vào hoặc bán ra vẫn phải kê khai báo cáo thuế GTGT theo tháng hoặc theo quý. Nếu doanh nghiệp không nộp hoặc chậm nộp tờ khai này, sẽ bị

phạt hành chính từ vài triệu đồng đến vài trăm triệu đồng.

Tờ khai khấu trừ thuế thu nhập cá nhân

Theo quy định nếu người lao động có 1 nguồn thu nhập từ tiền lương và tiền công tại doanh nghiệp thì doanh nghiệp sẽ thay mặt người lao động lập

tờ khai khấu trừ thuế thu nhập cá nhân. Trường hợp người lao động có từ 2 nguồn thu trở lên thì người lao động có thể tự kê khai thuế thu nhập cá nhân.

Tờ khai này được nộp theo tháng hoặc theo quý cùng với thời điểm nộp tờ khai thuế giá trị gia tăng. hay theo quý thì sẽ thực hiện việc báo cáo thuế TNCN của người lao động tương ứng. Lưu ý là nếu

nộp tờ khai theo tháng thì phải nộp trước ngày 20 của tháng kế tiếp còn nếu nộp

theo quý thì phải nộp trước ngày cuối cùng của tháng tiếp theo của quý kê khai.

Theo quy định mới nhất áp dụng từ năm 2023, đối với các doanh nghiệp trả lương cho người lao động mà không phát sinh thuế TNCN thì không cần nộp tờ khai này Người lao động có mức thu nhập sau giảm trừ gia cảnh là dưới 11 triệu đồng/tháng hoặc 132 triệu đồng/năm thì không phải nộp thuế TNCN.

Bộ báo cáo tài chính

Doanh nghiệp cần

lập báo cáo tài chính và nộp cho cơ quan quản lý thuế trước ngày 31/03 hàng năm tức là trong vòng 3 tháng sau khi kết thúc năm tài chính. Báo cáo tài chính được lập theo các

phương pháp kế toán khác nhau. Đối với doanh nghiệp vừa và nhỏ có thể áp dụng phương pháp kế toán theo

thông tư số 133 còn đối với các doanh nghiệp quy mô lớn thì áp dụng

thông tư số 200.

Để lập được báo cáo tài chính, doanh nghiệp cần phải hoàn thiện sổ sách kế toán. Tùy theo loại hình kinh doanh mà doanh nghiệp có thể có các sổ sách khác nhau nhưng cơ bản sẽ gồm các đầu sổ dưới đây:

- Sổ 111 - Tiền mặt,

- Sổ 112 - Tiền gửi ngân hàng,

- Sổ 131 - Phải thu khách hàng

- Sổ 133 - Thuế giá trị gia tăng được khấu trừ

- Sổ 138 - Phải thu khác

- Sổ 141 - Tạm ứng

- Sổ 154 - Chi phí sản xuất kinh doanh dở dang

- Sổ 156 - Hàng hóa

- Sổ 211 - Tài sản cố định

- Sổ 214 - Khấu hao tài sản cố định

- Sổ 242 - Chi phí trả trước dài hạn (công cụ dụng cụ)

- Sổ 331 - Phải trả cho người bán

- Sổ 333 - Thuế và các khoản phải nộp cho nhà nước

- Sổ 334 - Phải trả người lao động

- Sổ 338 - Phải trả phải nộp khác

- Sổ 411 - Vốn chủ sở hữu

- Sổ 421 - Lợi nhuận sau thuế chưa phân phối

- Sổ 511 - Doanh thu

- Sổ 515 - Doanh thu tài chính

- Sổ 632 - Giá vốn hàng bán

- Sổ 635 - Chi phí tài chính

- Sổ 642 - Chi phí quản lý

- Sổ 711 - Thu nhập khác

- Sổ 811 - Chi phí khác

- Sổ 821 - Thuế thu nhập doanh nghiệp

- Sổ 911 - Kết quả kinh doanh

Các sổ sách nói trên không phải nộp cho cơ quan thuế nhưng doanh nghiệp phải lưu để phục vụ cho việc kiểm toán, quyết toán thuế, thanh kiểm tra về thuế.

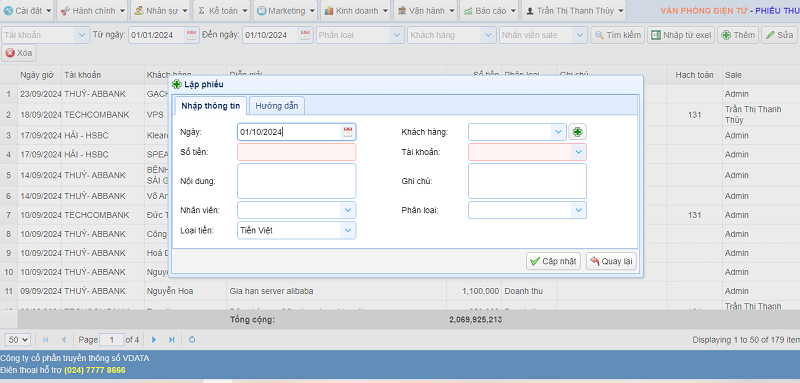

Phần mềm kế toán Vetabyte sẽ giúp doanh nghiệp xây dựng đầy đủ

hệ thống sổ sách kế toán từ các hóa đơn chứng từ đầu vào và đầu ra, đồng thời kết xuất dữ liệu sang các

báo cáo tài chính, các

tờ khai quyết toán thuế thu nhập doanh nghiệp và

tờ khai quyết toán thuế thu nhập cá nhân.

Hướng dẫn nộp các báo cáo thuế

Hiện nay các cơ quan thuế đã áp dụng việc tiếp nhận báo cáo thuế qua hình thức online, doanh nghiệp không cần gửi tờ khai bản cứng mà chỉ cần vào trang/

https://thuedientu.gdt.gov.vn để nộp các báo cáo nêu trên. Tuy nhiên để có thể nộp tờ khai online, doanh nghiệp cần hai điều kiện:

- Đăng ký 1 tài khoản trên trang thuedientu.gdt.gov.vn

- Sở hữu một chữ ký số để ký tờ khai.

Chữ ký số là dịch vụ do các công ty quản lý chữ ký số được cấp phép bởi cơ quan quản lý nhà nước, bạn có thể đăng ký dịch vụ này từ một trong các nhà cung cấp dịch vụ sau:

- VNPT

- FPT-CA

- Viettel

- CMC-CA

- Misa-CA

- BKAV-CA

Trong quá trình đăng ký tài khoản, có thể bạn sẽ được yêu cầu cài đặt một số công cụ kèm theo. Nếu trong quá trình cài đặt tài khoản nộp tờ khai hoặc chữ ký số mà các bạn gặp phải các vấn đề kỹ thuật có thể gọi điện hoặc chat zalo với số hotline

098-984-8886 để được hỗ trợ.

Tạo và nộp tờ khai thuế GTGT

Tổng cục Thuế có ban hành phần mềm hỗ trợ kê khai (HTKK) từ nhiều năm nay giúp doanh nghiệp tạo lập tờ khai thuế GTGT và có thể kết xuất ra file dạng PDF hoặc XML đây là 2 dạng file dùng để nộp báo cáo trực tuyến trên trang https://thuedientu.gdt.gov.vn/ Ngoài ra ngay trong

phần mềm kế toán Vetabyte các bạn cũng có thể kết xuất ra tờ khai thuế GTGT dạng XML để nộp trực tiếp trên trang

https://thuedientu.gdt.gov.vn.

Sau khi đã có file XML các bạn đăng nhập trang

nộp thuế điện tử để nộp tờ khai này và sử dụng chữ ký số để ký điện tử trên các tờ khai. Khi nộp thành công sẽ có một email thông báo gửi về hòm thư đăng ký của các bạn. Các bạn nếu muốn lưu bản cứng thì nên download tờ khai đã ký điện tử trên trang nộp tờ khai về và in ra vì bản có chữ ký điện tử mới là bản có giá trị pháp lý.

Tạo và nộp tờ khai khấu trừ thuế TNCN

Tương tự như tờ khai thuế GTGT các bạn cũng có thể tạo

tờ khai khấu trừ thuế thu nhập cá nhân hàng tháng hoặc hàng quý trên phần mềm hỗ trợ kê khai của tổng cục Thuế hoặc sử dụng ngay

phần mềm kế toán Vetabyte để kết xuất báo cáo này dưới dạng file XML sau đó nộp qua trang thuế điện tử.

Trước đây quy định bắt buộc là định kỳ theo tháng hoặc theo quý doanh nghiệp phải nộp tờ khai thuế TNCN nhưng bắt đầu từ năm 2023, tại Điều 1 Nghị định 91/2022/NĐ-CP quy định

chỉ những tháng hoặc quý nào có phát sinh khấu trừ thuế TNCN thì mới cần nộp tờ khai. Còn tháng nào không phát sinh khấu trừ thuế TNCN thì không cần nộp tờ khai.

Tạo và nộp bộ báo cáo tài chính cuối năm

Bộ báo cáo tài chính cuối năm gồm hơn chục báo cáo cũng có thể được lập từ phần mềm hỗ trợ kê khai tuy nhiên sẽ phải nhập dữ liệu bằng tay nên khá mất thời gian. Phần mềm Vetabyte tự động nhặt các chỉ tiêu báo cáo và kết xuất dưới dạng XML để doanh nghiệp có thể nộp báo cáo luôn mà không mất nhiều thời gian. Sau khi rà soát lại các số liệu và báo cáo đã chuẩn xác, các bạn có thể kết xuất toàn bộ báo cáo tài chính cuối năm và ký số, nộp báo cáo trên trang nộp thuế điện tử như trên.

Trong quá trình sử dụng phần mềm kế toán Vetabyte để hoàn thiện các báo cáo thuế hoặc in sổ sách kế toán. Nếu các bạn gặp khó khăn, có thể gọi điện đến số điện thoại hotline để được hỗ trợ:

CÔNG TY CỔ PHẦN TRUYỀN THÔNG SỐ VDATA (VETABYTE)

Địa chỉ: Tầng 18, Tòa nhà CEO, đường Phạm Hùng, Nam Từ Liêm, Hà Nội.

Hotline: 098 984 8886

Email: info@vdata.com.vn

Website: https://vetabyte.com