Doanh nghiệp có trả thu nhập cho người lao động thì cuối năm sẽ phải lập

tờ khai quyết toán thuế thu nhập cá nhân theo mẫu

số 05/QTT-TNCN. Bài viết này sẽ hướng dẫn các bạn hiểu rõ về trách nhiệm quyết toán thuế thu nhập cá nhân của doanh nghiệp để tránh những sai sót khi quyết toán cuối năm.

Các khái niệm và quy định chung

Kể từ khi

luật thuế TNCN bắt đầu có hiệu lực từ ngày 01 tháng 01 năm 2009 đến nay, các doanh nghiệp có sử dụng lao động và trả lương cho người lao động phải thực hiện việc kê khai thuế cho người lao động ủy quyển quyết toán thuế. Theo luật này và các quy định hiện hành có một số khái niệm và quy định cần lưu ý như sau:

- Cá nhân có thu nhập từ bất kỳ nguồn nào đều bắt buộc phải kê khai và nộp thuế thu nhập cá nhân.

- Nhà nước quy định các khoản được giảm trừ thuế TNCN bao gồm giảm trừ cho bản thân người lao động là 11 triệu đồng/tháng và cho mỗi người phụ thuộc là 4,4 triệu đồng/tháng. Đây được gọi là các mức giảm trừ gia cảnh. Nghĩa là nếu bạn có thu nhập từ dưới đến 11 triệu đồng/tháng thì bạn không phải nộp thuế TNCN. Ngoài ra nếu bạn có thu nhập cao hơn 11 triệu đồng/tháng nhưng có trách nhiệm nuôi dưỡng những người không có khả năng lao động khác như bố, mẹ đã hết độ tuổi lao động, con cái chưa đến tuổi lao động... thì sẽ được giảm trừ tiếp 4,4 triệu cho 1 người phụ thuộc. Như vậy nếu bạn có 1 người phụ thuộc thì khoản thu nhập chưa đến mức phải nộp thuế TNCN là 11 + 4,4 triệu = 15,4 triệu đồng/tháng.

- Cá nhân phải kê khai và nộp thuế TNCN theo tháng, hoặc theo quý tùy theo mức độ thu nhập. Đồng thời cuối năm phải nộp báo cáo quyết toán thuế TNCN. Tuy nhiên cá nhân có thể ủy quyền cho tổ chức đang trả lương cho mình, thay mình thực hiện việc kê khai và nộp thuế thu nhập cá nhân. Để ủy quyền cho tổ chức thực hiện thay việc kê khai và quyết toán thuế thì cần 2 điều kiện: một là) cá nhân có thu nhập từ tiền lương, tiền công và ký hợp đồng lao động từ 03 tháng trở lên và hai là) cá nhân chỉ có một khoản thu nhập từ tiền lương và tiền công đến từ tổ chức mình ủy quyền.

- Theo quy định mới (áp dụng từ 2022) nếu tổng thu nhập của cá nhân chưa vượt quá mức thu nhập phải đóng thuế (tương đương với 11 triệu đồng/tháng hoặc 132 triệu đồng/năm, không có người phụ thuộc) thì không cần làm báo cáo quyết toán thuế. Điều này làm giảm bớt áp lực cho cá nhân người nộp thuế cũng như là cơ quan thuế khi phải xử lý lượng dữ liệu khổng lồ.

- Có 2 biểu thuế kê khai và nộp thuế thu nhập cá nhân đó là biểu thuế lũy tiến (tham khảo mục biếu thuế lũy tiến bên dưới) và biểu thuế toàn phần. Biểu thuế toàn phần là biểu thuế thu 10% trên tổng số thu nhập của cá nhân. Biểu này thường được áp dụng để doanh nghiệp giữ lại 10% thu nhập của cá nhân và thay họ nộp thuế cho nhà nước. Biểu thuế này áp dụng cho các trường hợp cá nhân không có hợp đồng lao động, làm thời vụ hoặc các công việc đặc thù khác như hỗ trợ giảng dạy, biểu diễn văn hóa nghệ thuật...

- Đối với công ty cổ phần trả lương cho người lao động cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ 2 triệu đồng/lần trở lên bắt buộc phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

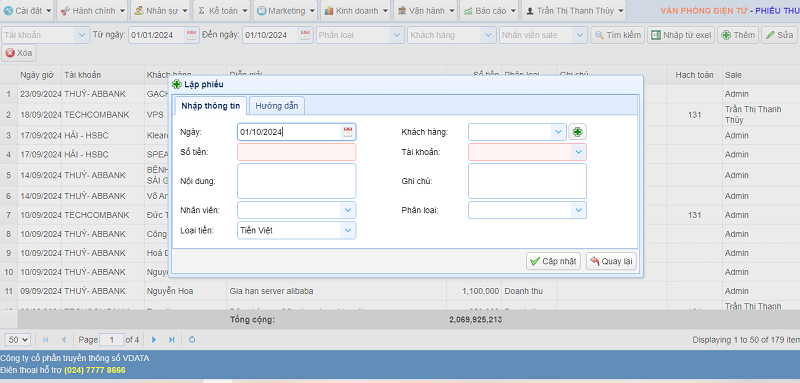

- Việc kê khai thuế TNCN hàng tháng, hàng quý hay nộp báo cáo quyết toán thuế cuối năm hoàn toàn có thể được làm online trên trang nộp thuế của tổng cục thuế https://thuedientu.gdt.gov.vn

Như vậy nếu bạn là doanh nghiệp có sử dụng lao động và trả lương, bạn cần:

- Hướng dẫn người lao động tự kê khai và quyết toán thuế thu nhập cá nhân theo quy định nếu không ủy quyền cho doanh nghiệp của bạn kê khai và quyết toán thuế TNCN.

- Phải nộp các báo cáo quyết toán thuế thu nhập cá nhân vào cuối năm bất kể việc người lao động có ủy quyền cho bạn kê khai và quyết toán thuế thu nhập cá nhân của họ hay không.

- Phải khấu trừ 10% và nộp thuế thu nhập cá nhân cho các khoản trả công, thù lao mà doanh nghiệp của bạn (nếu là công ty cổ phần) có thực hiện chi trả cho các cá nhân không có hợp đồng lao động hoặc hợp đồng lao động thời vụ dưới 3 tháng.

Hướng dẫn lập tờ khai quyết toán thuế thu nhập cá nhân

Tờ khai quyết toán thuế thu nhập cá nhân dành cho doanh nghiệp gồm có

1 tờ khai chính (mẫu 05/QTT-TNCN) và

3 phụ lục (mẫu 05-01/BK-QTT-TNCN, mẫu 05-02/BK-QTT-TNCN và mẫu 05-03/BK-QTT-TNCN).

Hướng dẫn lập tờ khai 05/QTT-TNCN

Tờ khai này có tổng cộng

41 chỉ tiêu và cần kết xuất file dạng XML (từ các phần mềm hỗ trợ kê khai) sau đó

ký điện tử và nộp cho cơ quan thuế trước ngày 31 tháng 3 hàng năm. Cấu trúc tờ khai gồm 3 phần:

- Phần 1: là thông tin về tổ chức nộp thuế gồm các chỉ tiêu từ 01 đến 15 trong đó cần lưu ý nhất là các chỉ tiêu số 02, 03 và 04. Chỉ tiêu số 02 được đánh dấu X nếu như tờ khai nộp lần đầu. Trong trường hợp đã nộp tờ khai lần đầu nhưng doanh nghiệp phát hiện sai sót thì có thể nộp tờ khai bổ sung lần thứ 2, 3... và đánh dấu vào chỉ tiêu 03. Còn chỉ tiêu 04 được đánh dấu X khi mà doanh nghiệp có kê khai quyết toán thuế theo ùy quyền của cá nhân được điều chuyển từ tổ chức khác đến.

- Phần 2: Nghĩa vụ khấu trừ thuế của tổ chức, cá nhân trả thu nhập. Phần này bao gồm các chỉ tiêu từ 16 đến 34. Trong đó

- [16] - kê khai tổng số lao động

- [17] - kê khai số lao động có cư trú có hợp đồng lao động (*)

- [23] - kê khai tổng số tiền lương tiền công (trên bảng lương) trả cho người lao động trong năm quyết toán

- [24] - kê khai tổng số tiền lương tiền công trả cho cá nhân có cư trú

- [28] - kê khai tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ trực tiếp 10%

- [31] - kê khai tổng số thuế TNCN đã khấu trừ và nộp cho nhà nước đối với trường hợp doanh nghiệp khấu trừ trực tiếp 10%

- Phần 3: Nghĩa vụ quyết toán thanh cho cá nhân

- [35] - kê khai tổng số cá nhân ủy quyền cho tổ chức quyết toán thay

- [36] - tổng số thuế thu nhập cá nhân đã khấu trừ

- [38] - tổng số thuế thu nhập cá nhân phải nộp

(*) Cá nhân có cư trú là người

cư trú ở Việt Nam ít nhất 183 ngày trong 1 năm. Và nếu có hợp đồng lao động tối thiểu 3 tháng với công ty thì cần kê khai vào chỉ tiêu số 17 và đồng thời trong phụ lục 01

Chi tiết một mẫu tờ khai 05/QTT-TNCN các bạn có thể tham khảo tại đây

Hướng dẫn lập phụ lục 05-01/BK-QTT-TNCN

Phụ lục này có tên gọi là "

Bảng kê chi tiết cá nhân thuộc diện tính thuế theo biểu lũy tiến từng phần", căn cứ theo Khoản 1, Điều 27, Luật Thuế thu nhập cá nhân năm 2007 và Điểm b, Khoản 1, Điều 25, Thông tư 111/2013/TT-BTC, biểu thuế lũy tiến từng phần áp dụng đối với thuế thu nhập cá nhân. Cụ thể, biểu thuế lũy tiến từng phần áp dụng đối với cá nhân cư trú có thu nhập tính thuế từ tiền lương, tiền công và ký hợp đồng lao động từ 03 tháng trở lên (bao gồm cả trường hợp ký hợp đồng từ 03 tháng trở lên tại nhiều nơi). Nói nôm na là

các nhân viên có hợp đồng lao động từ 03 tháng trở lên thì sẽ kê khai trong phụ lục này, còn các lao động khác thuê theo kiểu thời vụ dưới 3 tháng hoặc không có hợp đồng lao động thì sẽ kê trong phụ lục số 2.

Phụ lục 01 gồm một bảng với 21 cột được đặt tên thành các chỉ tiêu [06] đến [27] cách điền thông tin vào các cột này như sau:

- Cột [10] - cá nhân ủy quyền quyết toán thay sẽ điền chữ X nếu cá nhân có ủy quyền cho công ty quyết toán thay

- Cột [11] - nếu có cá nhân là người nước ngoài ủy quyền quyết toán thay thì đánh chữ X

- Cột [12] - tổng thu nhập chịu thuế là tổng số tiền (dựa theo bảng lương 12 tháng) doanh nghiệp đã trả cho người lao động. Tổng số tiền này với tổng số tiền ở cột [11] trong phụ lục 2 phải khớp với tổng số tiền đã kê khai tại chỉ tiêu [23] của tờ khai 05/QTT-TNCN

- Cột [16] - ghi tổng số người phụ thuộc, trong danh sách giảm trừ gia cảnh (phụ lục 3)

- Cột [17] - ghi số tiền được giảm trừ gia cảnh cho từng cá nhân. Cá nhân nào không có người phụ thuộc thì số tiền giảm trừ gia cảnh cả năm là 132 triệu đồng. Còn nếu có thêm mỗi người phụ thuộc thì được cộng thêm 4,4 triệu x 12 tháng = 52,8 triệu đồng

- Cột [19] - Ghi số tiền bảo hiểm y tế, bảo hiểm xã hội và bảo hiểm thất nghiệp mà người lao động đã bị bị khấu trừ trên bảng lương để nộp cho nhà nước.

- Cột [21] - lấy cột 12 trừ đi các cột giảm trừ [17] và [19] nếu là số âm thì ghi 0 còn nếu là số dương thì chính là thu nhập chịu thuế phải nộp và số thuế này sẽ được tính theo biểu lũy tiến từng phần có ở cuối bài vết này

- Cột [22] - ghi số thuế mà cá nhân đã khấu trừ, chẳng hạn trường hợp đã giữ lại 10% và nộp thuế cho nhà nước hoặc đã khấu trừ thuế ở tổ chức khác trong trường hợp người lao động có 2 nguồn thu nhập trở lên.

- Cột [24] - ghi tổng số thuế phải nộp

- Cột [25] - ghi số thuế đã nộp

- Cột [26] - ghi số thuế còn phải nộp

- Cột [27] - ghi chữ X nếu số thuế còn phải nộp dưới 50,000 đ. Đây là chính sách nhằm giảm bớt áp lực nộp thuế và xử lý số liệu thuế. Cá nhân có số thuế thu nhập cá nhân trong 1 năm mà dưới 50,000 đ thì sẽ được miễn nộp thuế.

Hướng dẫn lập phụ lục 05-02/BK-QTT-TNCN

Phụ lục 02 dùng để liệt kê danh sách cá nhân có nhận lương, thu nhập từ tổ chức nhưng không có hợp đồng hoặc hợp đồng lao động dưới 3 tháng. Khi trả lương cho những cá nhân này doanh nghiệp phải giữ lại 10% để khấu trừ thuế thu nhập cá nhân theo mức cố định 10% (để phân biệt với biểu lũy tiến). Tuy nhiên có một số trường hợp lập danh sách này nhưng không cần phải khấu trừ 10% từ thu nhập đó là khi người lao động có cam kết cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ 10% nêu nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế. Bản cam kết này làm theo Mẫu số 08/CK-TNCN ban hành kèm theo

Thông tư 80/2021/TT-BTC.Có thể tham khảo và download phụ lục 05-02/BK-QTT-TNCN ở đây

Hướng dẫn lập phụ lục 03 - giảm trừ gia cảnh

Người phụ thuộc là những người không ở độ tuổi lao động, không có thu nhập hoặc thu nhập thấp và có mối quan hệ gia đình với người nộp thuế. Căn cứ theo quy định tại Khoản 3 Điều 9

Thông tư số 111/2013/TT-BTC đối tượng được giảm trừ gia cảnh tại Việt Nam năm 2024 bao gồm:

(1) Người nộp thuế: Mỗi người nộp thuế cư trú có thu nhập từ tiền lương, tiền công đều được áp dụng mức giảm trừ cho bản thân là 11 triệu đồng/tháng.

(2) Những người phụ thuộc gồm có:

- Con cái: Con dưới 18 tuổi; con từ 18 tuổi trở lên đang học tập và không có thu nhập hoặc có thu nhập thấp; con bất kỳ tuổi nào nếu bị khuyết tật và không có khả năng lao động.

- Vợ/chồng: Nếu không có thu nhập hoặc có thu nhập thấp.

- Cha mẹ: Cha mẹ đẻ, cha mẹ nuôi, cha mẹ vợ/chồng nếu không có thu nhập hoặc có thu nhập thấp.

- Các cá nhân khác: Anh chị em ruột, ông bà, cô dì chú bác ruột, cháu ruột, và các cá nhân khác không nơi nương tựa mà người nộp thuế đang trực tiếp nuôi dưỡng và không có thu nhập hoặc có thu nhập thấp.

Mỗi người phụ thuộc hợp lệ sẽ được giảm trừ 4,4 triệu đồng/tháng khi tính thuế thu nhập cá nhân. Để được công nhận là người phụ thuộc, cần có các giấy tờ chứng minh mối quan hệ và điều kiện đáp ứng theo quy định của pháp luật thuế.

Biểu thuế lũy tiến

Dưới đây là biểu thuế lũy tiến từng phần được quy định tại

Khoản 1 Điều 22, Luật Thuế TNCN 2007

|

Bậc thuế

|

Phần thu nhập tính thuế/năm

(triệu đồng)

|

Phần thu nhập tính thuế/tháng

(triệu đồng)

|

Thuế suất (%)

|

|

1

|

Đến 60

|

Đến 5

|

5

|

|

2

|

Trên 60 đến 120

|

Trên 5 đến 10

|

10

|

|

3

|

Trên 120 đến 216

|

Trên 10 đến 18

|

15

|

|

4

|

Trên 216 đến 384

|

Trên 18 đến 32

|

20

|

|

5

|

Trên 384 đến 624

|

Trên 32 đến 52

|

25

|

|

6

|

Trên 624 đến 960

|

Trên 52 đến 80

|

30

|

|

7

|

Trên 960

|

Trên 80

|

35

|